专利悬崖逼近,艾伯维急迫调整研发策略,一边大刀阔斧砍管线,一边多元化布局,寻找下一个增长点。

仅9月,艾伯维就宣布三起退货事件,终止与天境生物在CD47抗体的合作、放弃Harpoon多发性骨髓瘤药物HPN217、终止与Caribou的CAR-T疗法合作。

10月,完成对Mitokinin公司的收购,获得一款选择性PINK1激活剂,旨在解决线粒体功能障碍以缓解帕金森病。

取舍背后,是为了抵消修美乐等产品专利到期带来的损失,以此保持竞争优势,活得更好。

下一个十年

成也修美乐,败也修美乐,曾经的“常青树”让艾伯维爱恨交加。

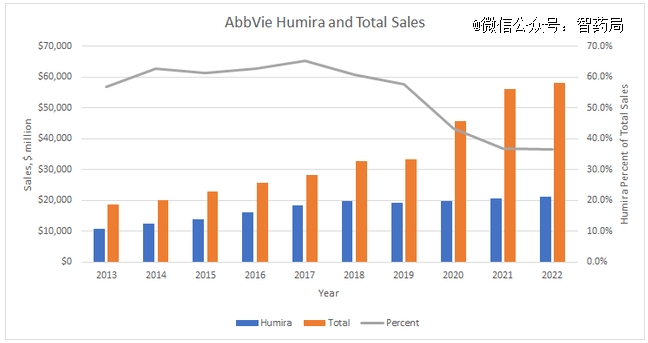

作为艾伯维的头牌,修美乐蝉联11年“药王”,一直是有史以来最畅销的药物,平均占公司总销售额的 60% 以上。

凭借其专利保护,加上越来越多的适应症获批,修美乐的销售额逐年增长。尽管失去了在欧洲的*经营权,但去年销售额仍然增长2.6%。

然而,随着多种生物仿制药现世,艾伯维预测,修美乐在2023年的销售额将下跌37%,*宝座让给2022年拿下209亿全球销售额的Keytruda,已无悬念。

Seeking Alpha分析师预测,到 2028年,其销售额将下降至400万美元,并在接下来的十年中保持这一水平。

图:近十年修美乐销售量

钱袋紧缩,地位不保,皇帝焉能不急?

早年间,艾伯维就看到了专利悬崖的到来,寻求并购交易,在内部开发管道的同时保持收入增长。

2019年,艾伯维以630亿美元收购艾尔建 就是*的证明。艾尔建为其引入了美学(Botox 和 Juvederm) 、神经科学和眼部护理领域。

但尽管如此,要抵消修美乐在美国专利到期后的销售损失,还需要做出更多的调整。

为稳固“自免*”称号,艾伯维已在免疫学领域开发了修美乐的替代品,例如Skyrizi和Rinvoq,但这些药物可能只会在未来十年将整体免疫学销售额保持在当前水平。

要保持收入增长,则需要在肿瘤学、神经科学和美学等治疗领域寻找下一个增长引擎。

对此,艾伯维对各治疗领域进行了全方面整改,不论是停止合作砍管线还是通过收购等方式扩大布局。

简言之,艾伯维未来的增长取决于改善药物布局平衡,而不是依赖修美乐的*个十年。

多辆马车齐跑

2023年以来,艾伯维“动刀”最频繁的当属肿瘤治疗领域,9月的三起退货事件,也是肿瘤领域,在该领域艾伯维接连受挫。

以肿瘤明星ADC为例,艾伯维可以说是毫无建树,首先放弃也是情理之中。

2019年,公司用102亿美金收购的肿瘤药企stemcentryx被证明是一项失败交易,创下了当时ADC领域并购之最。

4月,艾伯维终止其抗体药物偶联物ABBV-154的开发。8月,终止抗体药物偶联物ABBV-011和ABBV-647的开发,目前已终止7款ADC研发。

值得说明的是,此次三次退货,并不是这些药物出现了什么问题,只是基于战略重点的变化,艾伯维对于较为新颖机制药物的布局已相对保守,资源的投入非常有限。

艾伯维目前在肿瘤领域的重点是慢性淋巴细胞白血病等血癌,这一领域最畅销的药物是btk抑制剂imbruvica和全球上市的*一款bcl-2抑制剂Venclexta。

再说收购Mitokinin公司,扩大其神经科学投资组合,探索新的帕金森病新治疗方案,也不难理解。

对艾伯维而言,神经科学领域已成为公司的关键增长动力,甚至比肿瘤学领域还要大。

根据2023年二季度财报,其免疫学产品组合、血液肿瘤产品组合收入均有所下降,神经科学产品及美容产品收入却有所增长。

其最畅销的产品是肉毒杆菌治疗剂,与美容治疗中使用的肉毒杆菌相同,但可用于治疗如偏头痛、膀胱过度活动症等。

该公司较新的偏头痛治疗药物Ubrelvy和Qulipta仍在增长,预计峰值销售额将达到10亿美元。

此外,抑郁症药物Vraylar,预计最高销售额将达到50亿美元。

而作为核心领域的免疫治疗,艾伯维首席执行官Richard Gonzalez表示,除了寻找替代品外,艾伯维还在从单一产品转变为差异化治疗产品组合。

图:免疫治疗领域布局

无人独善其身

专利悬崖下,谁能独善其身?

“瘦身”的不只是艾伯维,BMS、强生、诺华、罗氏等跨国药企也在做各种“减法”。

6月,罗氏在查看Rugonerse早期疗效数据后退出开发治疗天使综合征的反义寡核苷酸的竞赛。

7月,为降本增效,渤健宣布“Fit for Growth”计划,包括减员1000人,约11%员工,停止至少四种药物的研发等。近几年,渤健正处于转型阵痛中,成熟产品多发性硬化药物销售下降,而新品放量尚不明显。

在刚刚过去的9月,MNC变动更为频繁。

强生剥离杨森,其持续数年的业务调整与“瘦身”已走到尾声。

赛诺菲宣布将11种中枢神经系统药物出售给英国制药公司Pharmanovia,涵盖精神治疗、抗焦虑、抗癫痫和抗精神病等四个治疗领域。

BMS宣布,削减两个中期和四个早期临床项目,原因为出于有效性和安全性考虑。

两个中期临床项目为HSP47和一个TIGIT实体瘤项目,四个1期临床项目为CD20/CD47双抗、靶向GSPT1的创新蛋白降解剂CC-90009、RIPK1 抑制剂以及针对未公开靶点的癌症分子。

“瘦身”最频繁的还有诺华,近一年多时间里,其管线中的实体瘤药物从42款被削减到了28款,实体瘤产品在诺华管线中的比重也从28%下降到了21%。此外,还先后终止与三家药企合作的实体瘤疗法。

终止合作砍管线,MNC只是割肉流血,一般不会伤筋动骨,为的是专注于核心领域,活得更好。

但对于创新药企而言,在现金流告急,又拿不到高额融资时,BD就成为了最后一根救命稻草,随之而来的就是“退货”风险。

前不久被诺华退后的加科思就是如此,其股价暴跌25%。

只有过硬的产品,才能被认可,最终还是回归创新的本质。Lisence out是面子,实力才是里子,没有里子支撑,Lisenceout又能走多远?